今年からスタートした新NISAの制度。こちらの仕組みを使って資産形成をスタートして行こう!

なんて思っている方が多いと思いますが、新NISAには大きな弱点があるんのです。

なので、知識のある富裕層はやっていないし、新NISAをやっている方はテレビやYOUTUBEなどのメディアを信じている会社員層が多い。

この違いはなんなのか?わかりやすく解説していきます。

目次

新NISAとは?

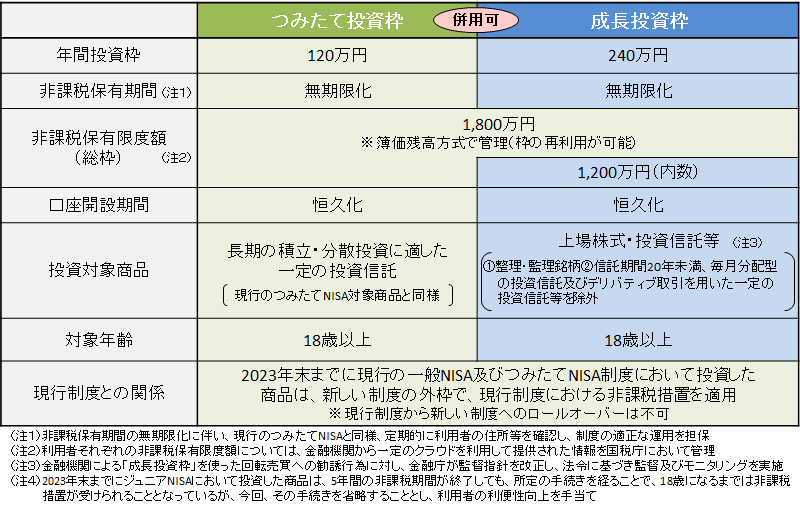

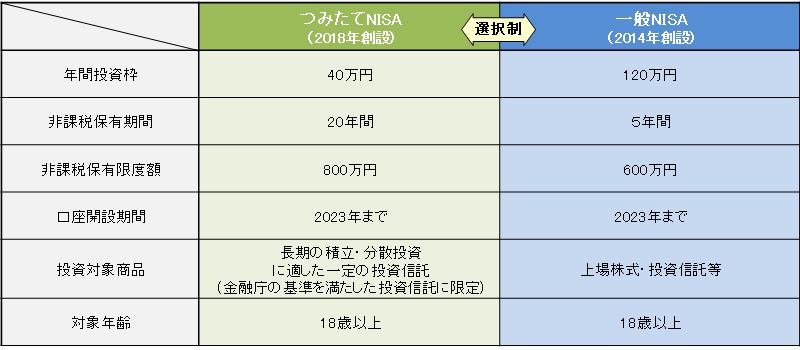

新NISAの基本概要

- 対象者: 日本の個人投資家

- 開始時期: 2024年

- 運用期間: 非課税での投資期間は最長20年

- 非課税枠: 年間120万円(予定)

主な特徴

- 長期投資を促進: 新NISAは、長期的な資産形成を目的としています。そのため、非課税投資の期間を最大20年までとしており、中長期的な資産運用を奨励しています。

- 幅広い投資対象: 新NISAでは、株式や投資信託など、幅広い金融商品が投資対象となります。これにより、投資家は自身のリスク許容度に応じてポートフォリオを組むことができます。

- 非課税枠の拡大: 年間の非課税投資枠が120万円に設定されており、より多くの資金を非課税で運用することが可能になります。

- 若年層への配慮: 若年層の投資促進を目的として、特定の年齢層には追加の非課税枠が設けられる可能性があります。

新NISAのメリット

- 税制優遇: 長期間にわたり、配当や売却益に対する税金が非課税となります。

- 柔軟な運用: 幅広い金融商品を選択できるため、個人の投資戦略に合わせた柔軟な運用が可能です。

- 資産形成の促進: 長期的な非課税枠の提供により、安定した資産形成を目指すことができます。

注意点

- リスク管理: 投資は元本が保証されるものではないため、商品選択や資産配分には注意が必要です。

- 制度の理解: 新NISAの詳細なルールや条件をしっかりと理解し、計画的に投資することが重要です。

この情報を見ると、新NISAの制度はかなりメリットがあるように見えますが、なぜ富裕層は新NISAを使わないのか?

富裕層は日本政府を信用していない

これが一番大きな理由ですが、一般人は国がやってるから安心とか政府の制度だから信用できると思っている人が大半です。

しかし、富裕層やリテラシーが高い経営者は国がどれだけ嘘をつくか?国民を欺いてきたかを知っています。

預金封鎖

例えば1946年に、財政破綻した日本政府は預金封鎖して最高税率90%を没収しました。当時の映像です。

@moneyandlife365 預金封鎖と財産税 国を信用した人が損をします! iDeCoもNISAも国税庁の管理。 無料の公式ラインでさらに学べる https://lin.ee/yJgeHat 〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜 #退職金#お金の管理#お金の勉強#老後#年金#預金封鎖#国家破綻#資産保全#資産防衛#資産形成#投資#年金破綻#増税メガネ

年金は国民のための仕組みではない

年金制度は国民の老後の資金作り?違います、官僚の金集めです。これも一般の方との認識が違います。

そして、現在、日本政府がやっているのが大増税。

政府のプライマリーバランスが崩れている、債務残高世界一の国が日本なので大増税しています。

政府はバレないようにステルス増税している。

そして、今年はさらに増税

2024年の大増税

これだけ増税しないと、政府の財政がやばい状態の日本。

しかし、なぜ投資信託に対してiDeCoや新NISA のような非課税制度を作っているのか?

声は、国内の金融商品に国民の資産を集めるためです。

マイナンバーの導入により、日本国民の資産は政府が把握できるようになりました。

現金で保持しているお金も新札発行により、銀行へ流れるので全て政府が把握します。

そして、ジワジワ課税していきます。

そんなことをやってきたのがこの日本の歴史です。

なので日本政府を信用できない今、政府がやっている制度ももちろん信用できないということです。

しかし、こんなことまで考えているのは富裕層や一部の経営者のみです。

なぜ、一般人ほど新NISAをしているかというと、メディアに洗脳されているからです。

メディアは国民を洗脳するために嘘ばかり流しています。

マスコミの闇

そして、この制度を作った政治家はやってないですよ。

岸田総理の資産

では、富裕層や知識のある経営者は何をやっているか?

海外に資産を移したり、移住してます。

日本から出る富裕層

新NISAのデメリット

国民の長期投資の知識がない

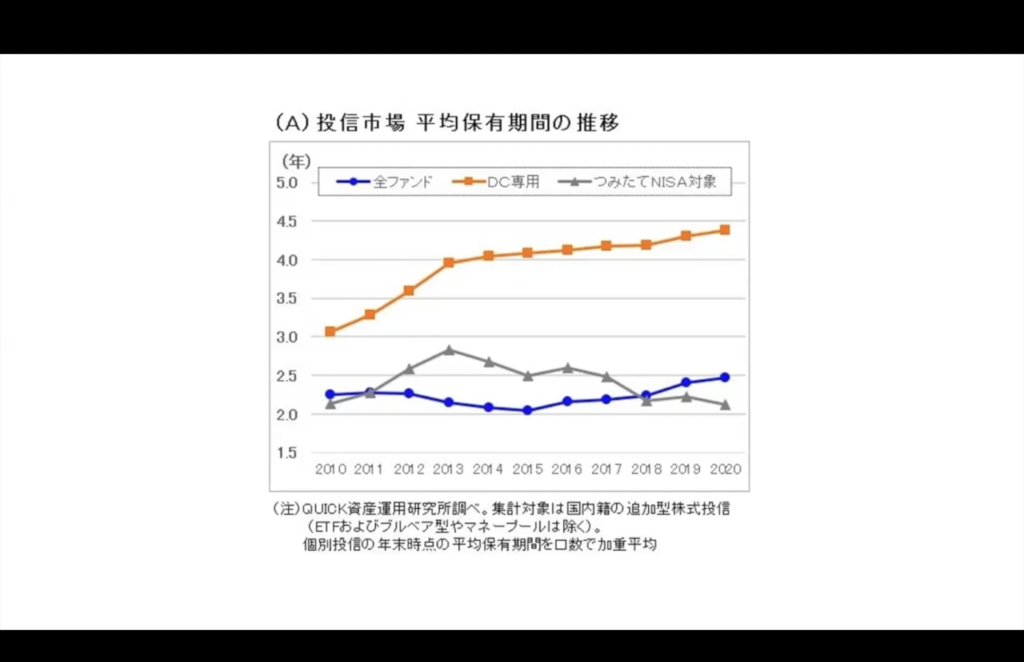

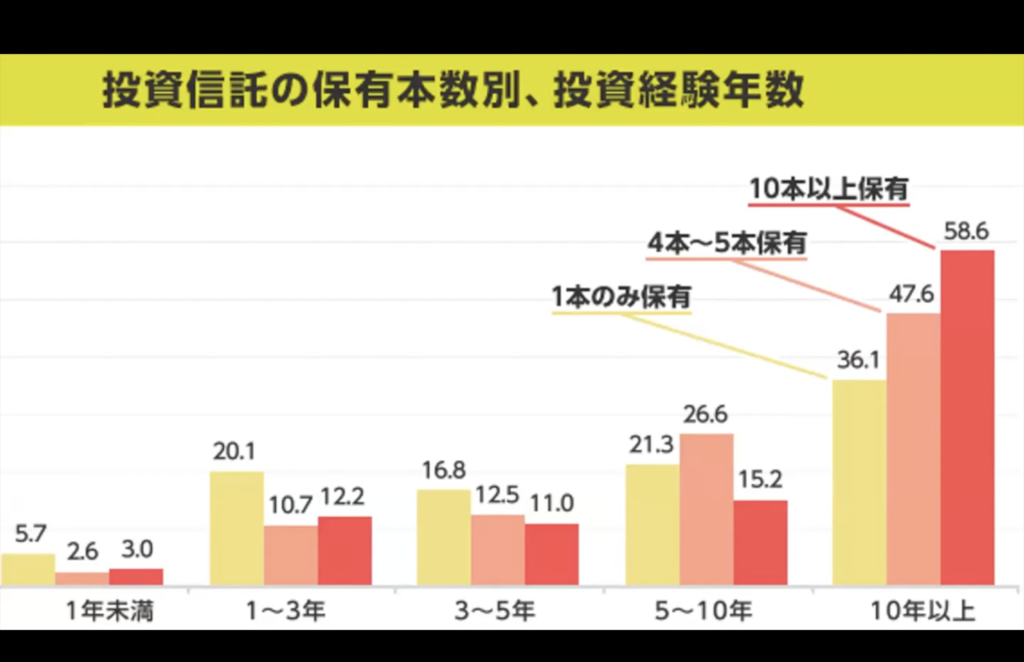

日本人の投資信託の保有年数をご存知ですか?なんと平均2年半です!

これは国民の金融教育が伴っていないために、分散投資のメリットや複利についての理解度が低いことが原因です。

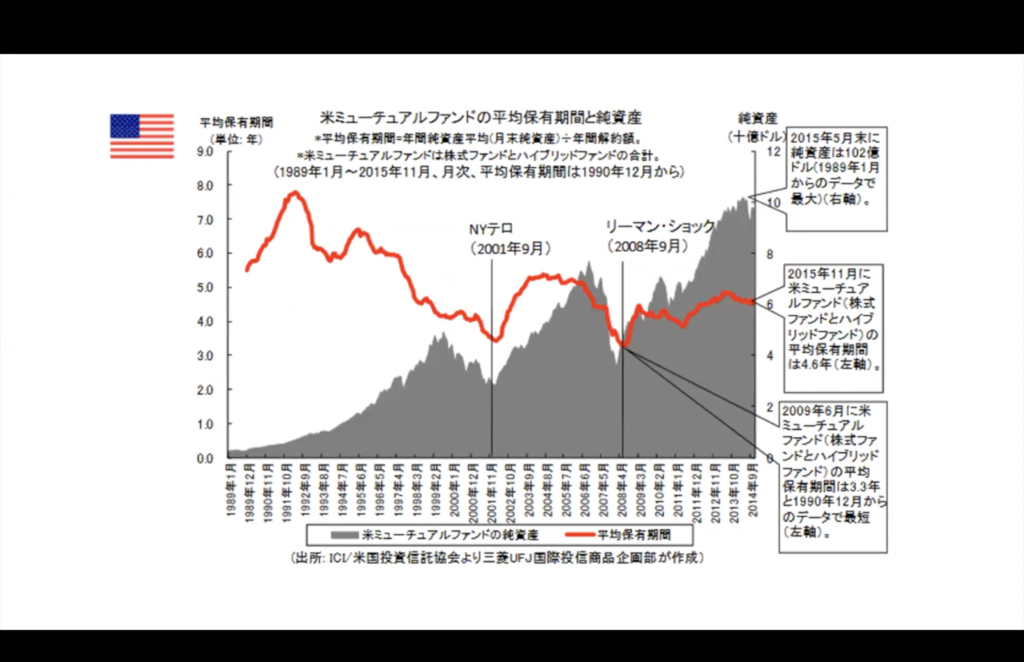

では金融教育の進んでいるアメリカはどうでしょう?

赤いグラフが、平均保有年数ですが、金融先進国のアメリカでも4年半です。

見てもらうと大きな経済ショックがあり株価が下落したタイミングで保有年数が下がっています。

つまり、金融知識がある程度あっても、長期保有が難しいのが今の相場なんです。

95年のIT革命以降、株式相場のボラティリティ(相場の変動)が大きくなっています。

今の市場でインデックス投資、つまり株式のみで資産を保有することは金融知識があっても難しいと言われています。

利回りと標準偏差

日本人の投資商品の判断基準は「利回り」です。

こっちの方が利回りが高い、いやあっちの商品が利回りが高いと言った具合で、判断して購入しています。

しかし、資産形成で投資商品を検討するときに重要なものは「標準偏差」と「利回り」です。

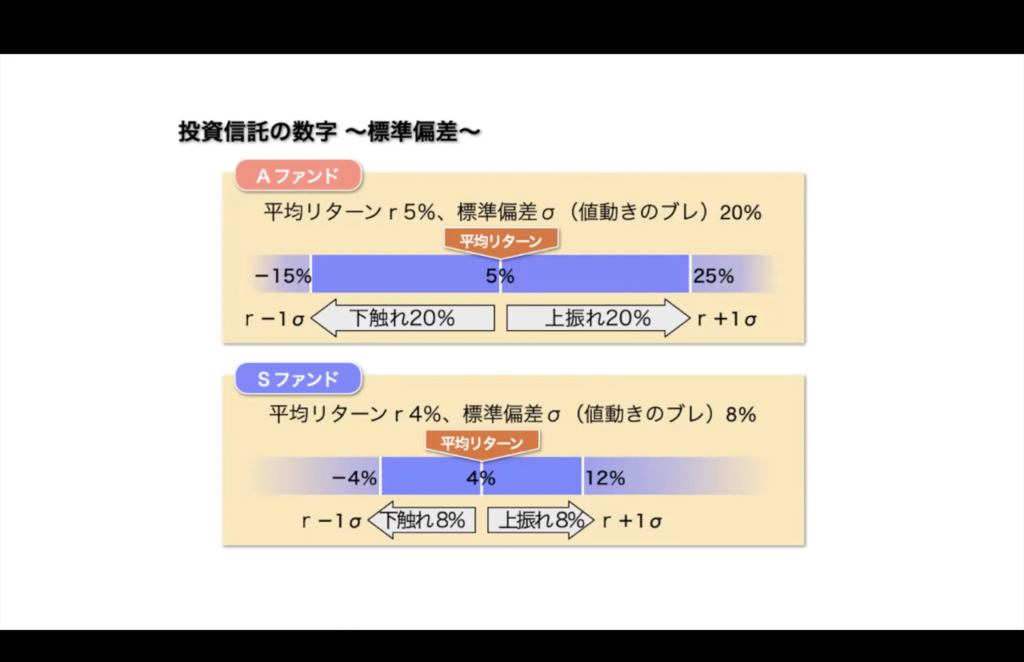

こちらの、図を見たときに、

Aのファンドは利回りが5%、標準偏差が20%

Sのファンドは利回りが4%、標準偏差が8%

日本人にどちらがいいか?と聞くと利回りが高いAと答えます。

しかし、標準偏差が20%あるということは大きく運用リターンが揺れます。

資金が小さい時の−20%は気にならないかもしれません、しかし老後大きな資産になってお仕事も引退して収入がなくなったときに

資産が20%下落したら、運用を続けることができるでしょうか?

つまり、老後の安定した資産運用を考えるとSの方が、標準偏差は8%と小さいので適しています。

このように、分散投資は利回りだけでなく標準偏差も考慮して選ぶ必要があります。

さらにその方の資産の大きさや年齢によって、適切な運用商品も変化します。

アクティブ投資の必要性

標準偏差、つまり相場の揺れを保全していく資産として債権があります。

債権とは市場を通じでお金を貸している状態です。

債権は会社が倒産しない限り、価値が担保されるため株よりもリスクの小さな資産になります。

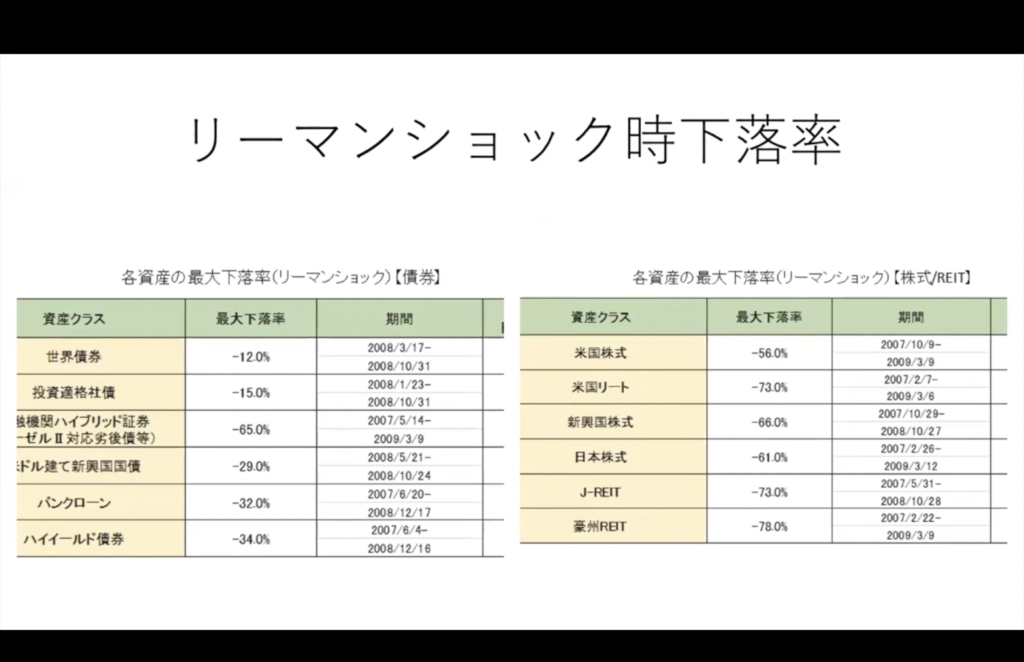

例えばリーマンショックの時は資産によってこれだけ揺れが違います。

株式と債権の揺れの大きさが全く違います。

つまり、私たちがより安全に資産を形成していこうとした場合、ご自身の資産を債権、株式に分散しながら

この比率などを入れ替えていくことが必要になります。

これをアクティブ投資と言います。

選択肢がインデックス投資

新NISAのつみたて投資枠を見ると、200銘柄の中で債権ファンドはありません。

人気の銘柄でいうと、S P500やオールカントリー(全世界株式)のインデックスファンドです。

つまり、株式分散の運用しか選択肢がないのです。

では成長投資枠では、債権ファンドなども選べるわけですが、ご自身が選んだ

株式ファンドと債権ファンドの比率を日々みなさんが、相場をリサーチしながらマネジメントしていけるかというと、

それができたらあなたは専業の投資家になっているわけです。

ほとんどの方は、お仕事をしながら家のこともこなしながら、資産形成を行なっていきます。

ですので、まず老後のために行なっていく資産形成は優秀なファンドマネージャーにお任せして、ほったらかしできるアクティイブ投資が必要になります。

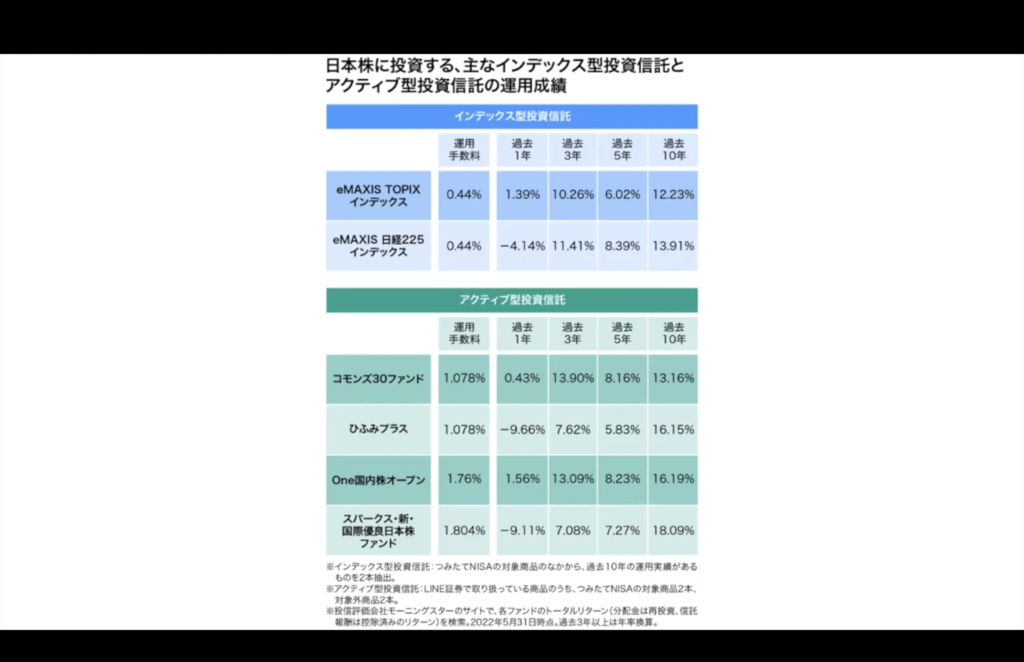

日本のファンドマネージャーのレベルが低い

日本ではアクティブファンドが買えないかというと、買えます。

実は、インデックス投資と比べてもパフォーマンスは高いです。

リーマンショック後のデータで、現在、株式相場が最高値をつけているからリターンが高いですが、

日本の経済の本質的な経済力はこれから上がる見込みは少ないです。

そして、日本は金融後進国なのでファンドマネージャーのレベルも低い。日本ではファンドマネージャーは名前などを公開されないため

競い合う環境がありません。

金融先進国ではファンドマネージャーはメディアなどに出て、自分の名前で勝負します。すると、優秀な人材が競い合う環境になりますから、

優秀なファンドマネージャーが集まります。

JリーグとセリエAとの違いのようなものです。

日本円が弱い

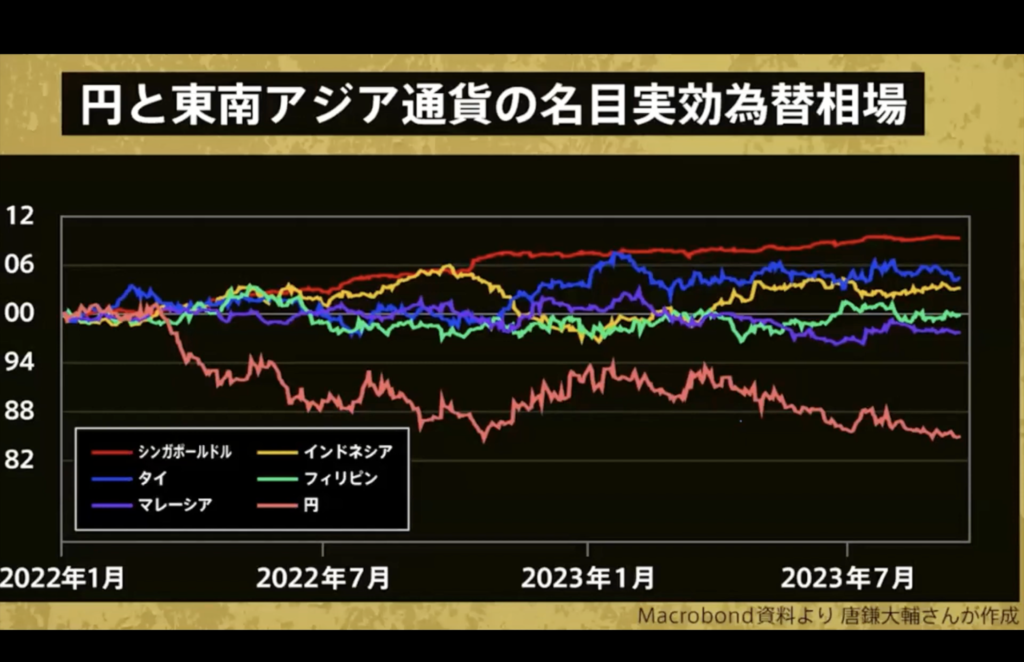

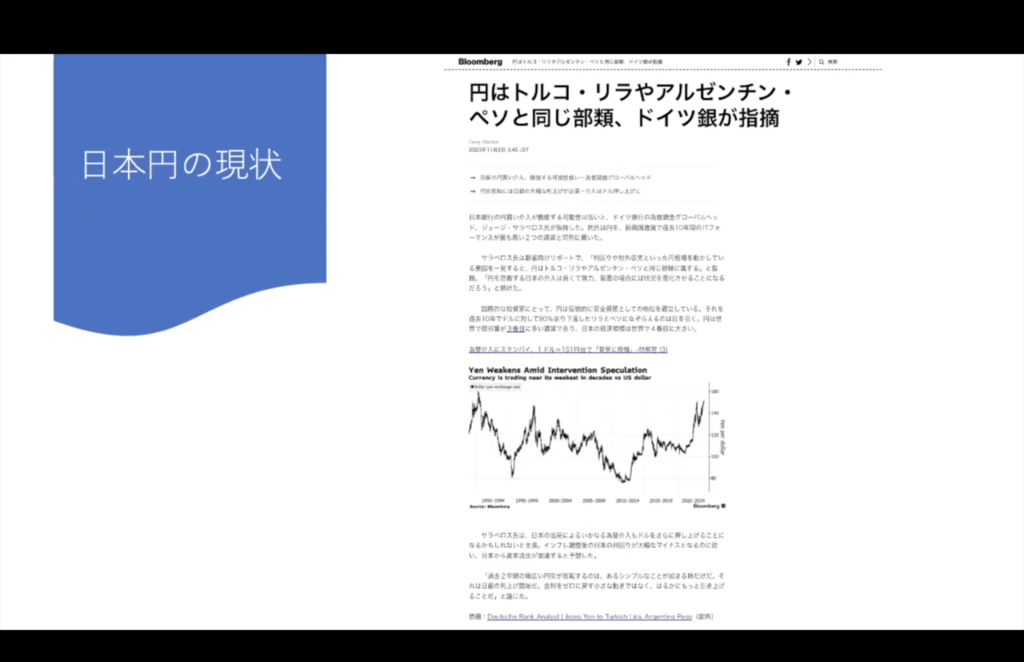

ドイツ銀行のリサーチによると、日本は過去破綻したトルコリラや、アルゼンチンペソと同じくらいリスクが高い通貨と発表されています。

日本円の価値は東南アジア諸国と比べても下がり続けています。

日本国内で資産を保有していると、円の価値が下がっていくためあなたの資産も減っていきます。

ほとんどの日本人が円の資産しか持っていないです。外貨預金や海外株を買っていても日本の証券会社や銀行通していては結局リスク回避できていないのです。

では私たちは資産形成をどのように行えばいいか?

答えは直接、海外のアクティブファンドを優秀なIFAで運用してもらうことです。

投資の格言で「たまごは1つのカゴに盛ってはいけない」という格言があります。

つまり分散しなさいということです。

私たちは日本に住んでいれば日本円でお金を稼いでいます。これを日本で資産形成やっていたら日本に一点掛けしているギャンブルです。

円で収入を得ているからこそ、まずは海外の金融機関に資産を移す必要があります。

そして、予算があればどんどん分散先は増やしていただければいいと思います。

実際に投資歴が長いほど、投資信託の保有本数は多いです。

つまり投資に詳しい人ほど分散しています。

まとめ

新NISAが注目される中、わからないけど手を出してしまったという方が増えております。

このためにこれから多くの方が損をしてしまう可能性が高いです。

必要なことはまずは知識。

しっかり、金融教育の基礎を学び理解した上でご自身の資産形成を行いましょう。

学びたい方はこちらの公式ラインを活用してみてください。

海外投資や資産形成を学びたい方や質問がある方は公式ラインを登録ください。

![]()

コメントを残す